Teknisk analys är ett samlingsbegrepp för metoder som används för att försöka förutse hur priset på en aktie, obligation, råvara eller index kommer att röra sig i framtiden.

Teknisk analys utgår från historik

Syftet med teknisk analys är att förutse en rörelse i pris och på så sätt kunna ge beslutsstöd i om du ska köpa eller sälja en aktie utifrån historisk kursinformation. Teknisk analys är särskilt användbart när man vill mäta sannolikheten för att en aktie fortsatt sjunker i pris, gärna genom att titta på trender och psykologiska stödlinjer i kursdiagram. Den tekniska informationen gör sig bäst tillsammans med fundamental analys. Det ger en bättre översiktsbild av både bolaget och dess aktie som handlas på börsen.

- På lång sikt styrs börsen och aktier av fundamentala faktorer som BNP-tillväxt, avkastning på eget kapital och vinst- och utdelningstillväxt

- På kort sikt styrs börsen av tekniska faktorer som volym, omsättning på börsen, stödlinjer, trender, känslor och masspsykologi

Fungerar teknisk analys?

Det finns analytiker och investerare som både hatar och älskar teknisk analys. Ett tips är att göra det som fungerar bäst för dig! Den tekniska analysen är i grund och botten ett av en rad instrument som kan ge ett bättre beslutsunderlag. I situationer när man ska köpa/sälja en aktie eller helst vill avvakta och samla kassa (kontanter till köp). Ju mer information man har desto bättre riskjusterad avkastning kan man få. Det är således dumt att inte hålla sig välinformerad om olika strategier och perspektiv. Att ha ett öppet synsätt är jätteviktigt som investerare och företagare. Man behöver inte välja mellan teknisk eller fundamental analys bara för att tillhöra en viss grupp av människor.

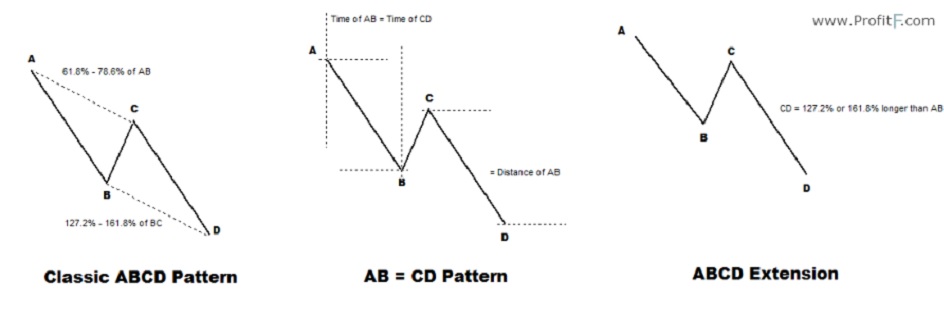

ABCD-mönster

ABCD-mönstret (AB=CD) är ett av de klassiska diagrammönstren som upprepas om och om igen. ABCD-mönstret visar perfekt harmoni mellan pris och tid och kallas även ”balanserade drag”. Det utvecklades av Scott Carney och Larry Pesavento efter att H.M Gartley ursprungligen upptäckte det. (Läs mer om Gartley-mönster).

Det finns tre olika slags ABCD-mönster som nämns nedan

- Pris och tid: Under detta slags ABCD-mönster är avståndet och tiden som krävs för priset att flytta sig från A till B detsamma som tiden och avståndet från C till D.

- Klassisk ABCD: I detta mönster är BC en tillbakagång på 61,8 % – 78,6 % av AB där CD är hävstången av 127,2 % till 161,8 % (lika i prisavstånd).

- ABCD-förlängning: CD-linjen är en förlängning av AB mellan 127,2 % – 161,8 %

Diagrammet nedan visar de tre olika ABCD-haussemönsterna

Trading med ABCD-haussemönster

- Svängpunkterna A till B bildar det högsta höga och den lägsta låga av svänglinjen

- När AB har identifierats är nästa steg att rita BC

- C ska vara lägre än A och måste vara mellanliggande högt efter den låga B-punkten.

- C går vanligen tillbaka till 61,8 % eller 78,6 % av AB.

- I starka marknader kan C endast gå upp till 38,2% eller upp till 50% av AB

- Punkt D måste vara en ny lågpunkt under punkt B

- CD måste vara 127,2 % eller 161,8 % av AB eller CD

- Köp vid punkt D

Några variationer av regeln är

- CD kan vara en förlängning av AB allt från 1,272 % upp till 2,00 % och ännu större

- CD lutar vanligtvis i en vinkel som är bredare än AB-linjen

- När ett gap bildas efter punkt C indikerar detta att CD-linjen kommer vara mycket större än AB-linjen (läs mer om Gap Trading)

- Uppkomsten av breda fält nära punkt C är också en indikation på att CD kommer vara en hävstång

- I de flesta fall är AB och CD lika i tid och pris.

- Om CD-linjen täcks inom bara några prisfält Jämfört med AB-linjen är det en indikation på att CD-linjen kommer vara en förlängning av AB.

Motsatta regler gäller för bearish ABCD-mönster. Diagrammet nedan visar ett buy trade-exempel där vi kan se att BC går tillbaka till nära 61,8 % (vid 59,4 %), varefter CD kommer upp till nära 139,6% av AB-linjen. Efter det att D-punkten har identifierats placeras en köporder vid eller över den höga delen av ljuset på punkt D. Traders bör observera att ABCD-räkningen inte ska förväxlas med ABC korrigerande vågor från Elliott Wave-teorin.

ABCD är ett återkommande mönster som upprepas om och om igen i prisdiagrammen där varje mönster kvalificerar någon av reglerna som nämnts ovan, som ger de tre mönstren. Det bästa sättet att komma igång med ABCD-mönstret är att leta efter toppar och dalar i priset. Ett bra sätt skulle vara att använda sig av den sicksackformade indikatorn som man hittar hos MT4-handelsplattformen. Denna indikator kan automatiskt rita toppar och dalar och därmed identifiera handlarna att eventuella ABCD-mönster. Dessutom kan en oscillator hjälpa till att identifiera vändpunkter när vridsvängpunkten D har formats. ABCD utgör också grunden för många andra diagrammönster, såsom three-drive-mönster och även inom priskanalerna.

Diagrammet ovan visar det hausseartade ABCD-mönstret som lätt identifieras med sicksackindikatorn. Som vi kan se ovan är ABCD-mönstret ett enkelt harmoniskt mönster som ofta ses på prisdiagram. Det kan ge tradern ledtrådar om framtida potentiella handlingar.

FIBONACCI

Fibonacci retracement är ett mycket populärt verktyg bland tekniska traders. Namnet kommer från matematikern Leonardo Fibonacci som levde på 1300-talet och är baserat på dennes berömda talsekvens. Talsekvensen är dock inte lika viktig som det matematiska sambandet (eller förhållandet) mellan de olika numren i sekvensen. Fortsättningsvis förklarar vi exakt hur Fibonacci retracement fungerar inom trading.

Fibonacci retracement inom teknisk analys

Vid teknisk analys skapas en sk. retracement genom att ta två extrempunkter (en topp och en botten) i ett börsdiagram och dividera det vertikala avståndet genom att använda specifika retracement nivåer. Dessa kan variera men vanligtvis anges referensnivåerna 23,6%, 38,2%, 50%, 61,8% och 100%. När en nivå har identifierats dras horisontella linjer för att spåra upp potentiella stöd- och motståndsnivåer. Men för att kunna förstå varför en viss nivå väljs ut gäller det att ha en bättre uppfattning om Fibonaccis nummerserier.

Kort om Fibonaccital

Fibonaccis tal eller nummersekvens är följande: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89,144, osv. Varje enhet/nummer i den här sekvensen är helt enkelt summan av de två föregående enheterna och sekvensen fortsätter i all oändlighet. En av de anmärkningsvärda egenskaperna hos denna numeriska sekvens är att varje nummer är ca 1,618 gånger större än det föregående numret. Det här sambandet mellan varje nummer i serien ligger till grund för de gemensamma nyckeltal som används i retracement-studier.

Retracement-nivån på 61,8% – även kallad ”den gyllene nivån”, finner du genom att dividera ett nummer i serien med numret som följer direkt efter. Ett exempel: 8/13 = 0,6153, och 55/89 = 0,6179.

Nivån på 38,2% finner du istället genom att dividera ett nummer i serien med numret som står tre tal till höger om det. Ett exempel: 8/34 = 0,2352.

Av någon mystisk anledning verkar dessa nivåer spela en avgörande roll på aktiemarknaden. De kan till fördel användas för att fastställa kritiska punkter som kan påverka värdet på en investering och få det att vända (antingen stiga eller sjunka). Den tidigare trendens riktning lär troligen hålla i sig när värdet har nått en retracementnivå som motsvarar de som nämns ovan.

Pivotpunkter

Pivotpunkter kan förklaras som en grundläggande indikator inom teknisk analys. Den används i första hand för att definiera en övergripande trend på börsmarknaden under en viss tidsram. Pivotpunkten visar genomsnittet (både det höga och det låga) i slutkursen från föregående börsdag.

Analyser av pivotpunkter används ofta när man vill räkna ut stöd- och motståndsnivåer inom trading. Detta görs genom att mäta börsens bredaste linje mellan en pivotpunkt och en hög/låg prisnivå från föregående dag. En sekundär stöd- och motståndsnivå kan räknas ut genom att mäta bredden mellan höga och låga börspriser under föregående dag.

När använder man pivotpunkter?

Pivotpunkter är populära dagsindikatorer. Dagsindikatorer mäter en viss aktie eller tillgång under intervallet mellan en dag och följande/föregående dag. Till skillnad från glidande medelvärden är pivotpunkterna statiska värden som håller i sig under hela dagen. Data från föregående dygns börshandel körs genom en formel för att generera fem pivotpunktnivåer. Två av dessa nivåer är motståndsnivåer kända som R1 och R2. De andra två är stödnivåer kända som S1 och S2.

Hur använder man pivotpunkter?

Vissa traders väljer att lägga till extra pivotpunkter för att kunna inkludera flera stöd- och motståndsnivåer. Upp till fyra nya nivåer går att lägga till. Pivotpunkter vägs ofta in i algoritmer och högfrekventa tradingprogram. Många börshandlare har för vana att lägga stop orders vid eller nära pivotpunkter.

Det är viktigt att komma ihåg att en pivotpunkt är en reaktionär prisnivå. En pivotpunkt anses därför vara ett prisstöd om det underliggande finansiella instrumentet handlas på en högre nivå än själva pivotpunkten. En pivotpunkt som befinner sig på högre nivå än det underliggande finansiella instrumentet anses istället vara en motståndsnivå. Priserna tenderar att stanna upp när en pivotpunkt testas initialt. Detta kan bero på att pivotpunkter är ett så pass populärt instrument bland börshandlare på alla nivåer.

En pivotpunkt kan skapa ett trendpris som sedan kombineras med andra trendindikatorer. Det här är en relativt vanlig investeringsmetod bland traders. En pivotpunkt som överlappar/konvergerar med en viss periods glidande medelvärde blir också ett starkare prisstöd eller en större motståndsnivå.

MACD

MACD (Moving Average Convergence Divergence) är en teknisk indikator inom trading. Ofta beskrivs indikatorn som en populär momentumindikator för att mäta positiva respektive negativa trender på den internationella aktiemarknaden.

En momentumindikator

MACD baseras i första hand på ett kort glidande medeltal (EMA-12) och ett längre glidande medeltal (EMA-26). Den vanligaste inställningen är 26-12-9. Ju längre avstånd det råder mellan EMA-12 och EMA-26 desto högre/lägre från nollinjen kommer en MACD-linje att positionera sig. När EMA-12 är högre än EMA-26 kommer linjen att befinna sig ovanför nollinjen. Befinner sig EMA-12 istället under EMA-26 kommer linjen tvärtom att befinna sig under nollinjen, i det negativa området. En positiv trend pågår således när EMA-12 (det korta medeltalet) överstiger EMA-26 (det längre medeltalet). Det motsatta, alltså när det längre medeltalet överstiger det kortare medeltalet, visar på en negativ trend.

MACD och trender i trading

En del traders uppfattar MACD som ett avgörande instrument inom så kallad ”swingtrading”. Sambandet mellan en MACD-indikator och dess medeltal används för att få köp- och säljsignaler. Beroende på hur MACD-linjen rör sig kring medeltalet genereras en signal. Är kursen väldigt ostadig kan det dock skapas alltför många signaler. Detta sker speciellt inom daytrading. Ett sätt att minska risken för detta är att använda sig av ett veckoperspektiv istället för ett dagsformat. På samma sätt kan en MACD-indikator också visa överköpta alternativt översålda kursnivåer.

Tillämpning i praktiken

Det är en bra idé att ta de olika teoretiska tolkningarna som finns kring MACD och anpassa dom efter ens egna trading-behov. En vanlig tolkning av MACD-indikatorn är till exempel ”cross over” strategin. När MACD-linjen korsar signallinjen tar man en köpposition. På motsvarande sätt tar man säljposition när MACD bryter ner genom signallinjen. Ett problem med just den här metoden är att den tenderar att ge för många felsignaler. En annan tolkning är att försöka identifiera divergenssignaler och konvergenssignaler. Inom teknisk analys kallas detta för positiv divergens och negativ divergens. Det gäller förstås också att prova mellan olika tidsramar för att fånga upp intressanta signaler. På så sätt kan man utnyttja indikatorn till max.